Η Fed, από τη μεγάλη κρίση του 2008 ήταν πρωταθλητής στις νομισματικές παρεμβάσεις -

Πλέον, και μετά την αθρόα απορρόφηση δωρεάν ευρώ της ΕΚΤ από τις ευρωπαϊκές τράπεζες, η Ευρώπη "παίζει στα ίσα" και παίρνει θέση για ισχυρότερη ανάκαμψη

Για καιρό η ΕΚΤ θεωρείτο ότι «έτρεχε πίσω από την Fed» ως προς το μέγεθος των νομισματικών παρεμβάσεων στην οικονομία. Αυτό όμως ανήκει στο παρελθόν. Η ΕΚΤ κάλυψε την απόσταση και παρέχει πλέον το ίδιο ισχυρή νομισματική στήριξη στην οικονομία, παρά τις διαφορές στην αρχιτεκτονική του δανεισμού σε ΗΠΑ και ΕΕ.

Αυτό είναι ιδιαίτερα σημαντικό στη σημερινή συγκυρία όπου για πρώτη φορά οι μακροπρόθεσμες προοπτικές της αμερικαναικής οικονομίας επιδεινώθηκαν ενώ της Ευρώπης δείχνουν να βελτιώνονται, με καταλύτη την πρόθεση να ενισχυθεί η ευρωπαϊκή ενοποίηση με το συζητούμενο ταμείο ανάκαμψης.

Το να έχει σε μια τέτοια συγκυρία η ΕΕ ίδιας έκτασης νομισματικη ενίσχυση με τις ΗΠΑ, διευκολύνει τις επενδύσεις χαρτοφυλακίων να κινηθούν προς την Ευρώπη και βελτιώνει τις προοπτικές των ευρωπαϊκών αγορών και οικονομίας.

Διαβάστε πιο κάτω πως προέκυψε αυτή η εξέλιξη και γιατί είναι σημαντική

Τι συνέβη

H Μεγάλη Κρίση του 2008, η οποία αποκάλυψε το απίστευτα μεγάλο χρέος που είχε συσσωρευτεί παγκοσμίως αλλά και τις πρακτικές που είχαν οδήγησαν σε μια τεράστια φούσκα, απείλησε την ίδια την ύπαξη του σύγχρονου χρηματοπιστωτικού συστήματος και απείλησε με κατάρρευση όλες τις οικονομίες του πλανήτη.

H Fed έδειξε το δρόμο: πολύ γρήγορα και πολύ αποφασιστικά ξεκίνησε άμεσα πρόγραμμα ποσοστικής χαλάρωσης, η QE. ένα πρόγραμμα αγοράς ομολόγων (χρέους) με φρεσκοτυπωμένο χρήμα.

Η ΕΕ ακολούθησε, μετά από μερικά ολονύχτια Eurogroup και αρκετές δραματικές συνεδριάσεις του Διοικητικού της Συμβουλίου, στο δρόμο που χάραξε η Fed.

Ανακοίνωσε το ευρωπαϊκό QE, και ξεκίνησε να αγοράζει ομόλογα κρατικά και εταιρικά. Όμως το μέγεθος του αμερικανικού προγράμματος ήταν πολύ μεγαλύτερο και πιο αποτελεσματικό στο να αμβλύνει τις ανησυχίες και να τονώσει την οικονομία των ΗΠΑ.

Επιπλέον, το ευρωπαϊκό QE είχε έναν έξτρα περιορισμό: Μια πιο μικρή δεξαμενή από ομόλογα για να αγοράσει η ΕΚΤ. Αυτό οφείλεται στο ότι οι ευρωπαϊκές επιχειρήσεις δανείζονται περισσότερο από τον τραπεζικό τομέα με δάνεια, παρά εκδίδοντας ομόλογα και πουλώντας τα όπως οι αμερικανικές.

Αυτή η διαφορά αρχιτεκτονικής έβαζε την Ευρώπη σε μειονεκτική θέση. Το QE δεν μπορούσε να φτάσει στις περιοχές της οικονομίας που το είχαν ανάγκη. Οι επιχειρήσεις που εξαρτώνται κυρίως από τραπεζικό δανεισμό πιέζονταν, περιορίζοντας τη δυναμική της ανάκαμψης.

Η Ευρώπη «ξυπνά»…

Η ΕΚΤ από εποχής Ντράγκι διόρθωσε αυτό το σχεδιαστικό μειονέκτημα της Ευρωζώνης με ένα νέο εργαλείο, το TLTRO. Πρόκειται για φρεσκοτυπωμένο χρήμα το οποίο δεν απορροφά ομόλογα, αλλά διοχετεύεται προς την παροχή δανείων: Οι τράπεζες παίρνουν δωρεάν χρήματα από την ΕΚΤ για να τα δώσουν ως δάνεια αναχρηματοδότησης σε επιχειρήσεις.

Η λειτουργία του TLTRO δηλαδή ενισχύει την ακτίνα δράσης της νομισματικής πολιτικής QE σε μια ήπειρο που ο δανεισμός γίνεται κυρίως μέσω τραπεζικού τομέα.

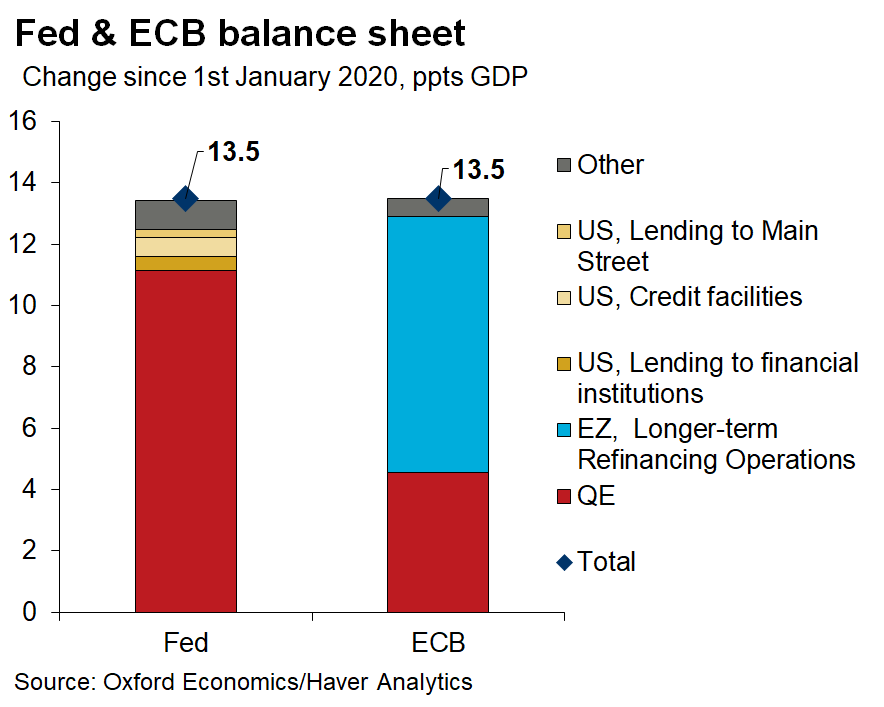

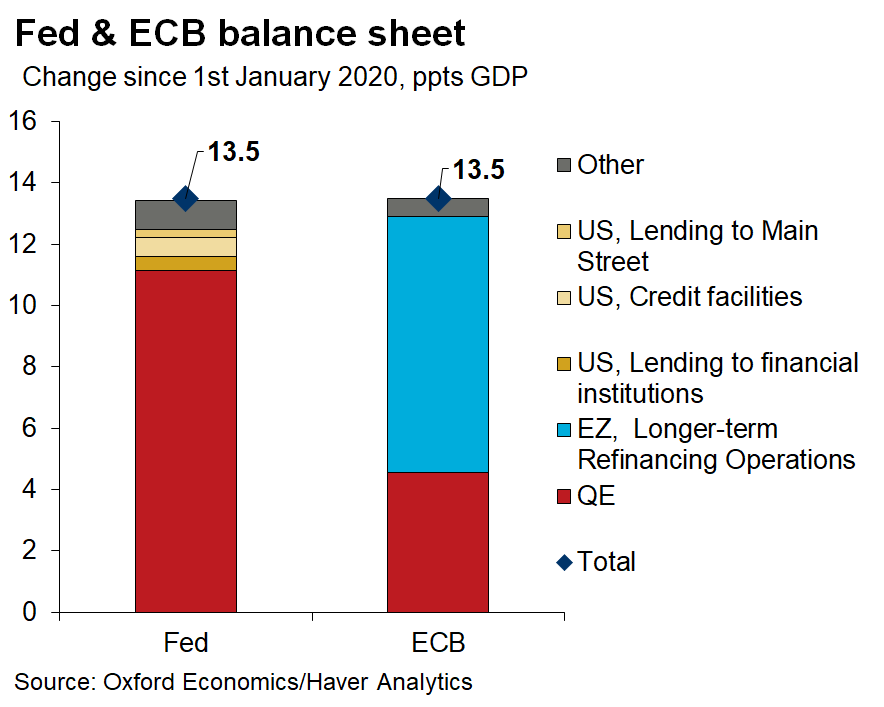

Το 2020 είναι μια χρονιά που η ΕΚΤ έσβησε την απόσταση από την Fed όπως δείχνει το παραπάνω γράφημα της Oxford Economics, καθώς οι τράπεζες έχουν αξιοποιήσει το εργαλείο του δωρεάν χρήματος για δάνεια αναχρηματοδότησης.

Αν και το «αμιγώς QE» της Ευρώπης υπολοίπεται αυτού των ΗΠΑ, τη διαφορά υπερκαλύπτουν οι «λειτουργίες αναχρηματοδότησης» τα δάνεια TLTRO.

Έτσι από τις αρχές Ιανουαρίου τόσο η Fed όσο και η ΕΚΤ παρέχουν νομισματική τόνωση ίση με 13,5% του ΑΕΠ των αντίστοιχων οικονομιών.

Στην ουσία δηλαδή η Ευρώπη παρέχει τις ίδιες νομισματικές εγγυήσεις με τις ΗΠΑ στους επενδυτές που εξετάζουν να αγοράσουν ευρωπαϊκά χαρτιά.

Αν οι ευρωπαίοι ηγέτες καταφέρουν να συμφωνήσουν στη δημοσιονομική τόνωση του ταμείου ανάκαμψης, με δεδομένη την ισοφάριση των νομισματιικών συνθηκών, τότε η Ευρώπη θα αντικρύσει με μεγαλύτερη αισιοδοξία τη φάση ανάκαμψης και ενδεχομένως να βρεθεί σε καλύτερη φάση συγκριτικά με τις ΗΠΑ – ένα μάλλον σπάνιο επιτευγμα και σίγουρα πρωτοφανές τις τελευταίες δεκαετίες.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου